Alacsonyabb bevétel esetén az eddigi katázók még jobban is járhatnak, ha az ekhós adózási formát választják – hívta fel rá a figyelmet a VG-nek nyilatkozó adószakértő. Ugyanakkor az ördög a részletekben rejlik, nem árt mindenkinek végigzongoráznia, hogy számára mi a legmegfelelőbb adózási forma.

Az egyszerűsített közteherviselési hozzájárulása (ekho) csökkentése csak egy szűk körnek nyújt segítséget, de ennek a szűk körnek egy érezhető adókönnyítést jelent – mondta a VG-nek Czoboly Gergely, a Jalsovszky Ügyvédi Iroda adószakértője, miután kedd este a Magyar Közlönyben megjelent kormányzati döntések értelmében 13 százalékkal csökken az ekho, szeptembertől ugyanis megszűnik az úgynevezett kifizetői ekho, ezzel mindössze 15 százalék lesz a fizetendő adó mértéke.

Bár nagy segítség a mostani adókönnyítés, arra a Pénzügyminisztérium közleménye is rámutat, hogy az adónemet csak egy törvényileg meghatározott kör, főképp művészeti tevékenységet végző magánszemélyek, írók, újságírók, művészek, illetve az előadásokban segédkező szakmák képviselői (például hangmérnökök, díszletezők, statiszták, sminkesek, jelmezkészítők) választhatják.

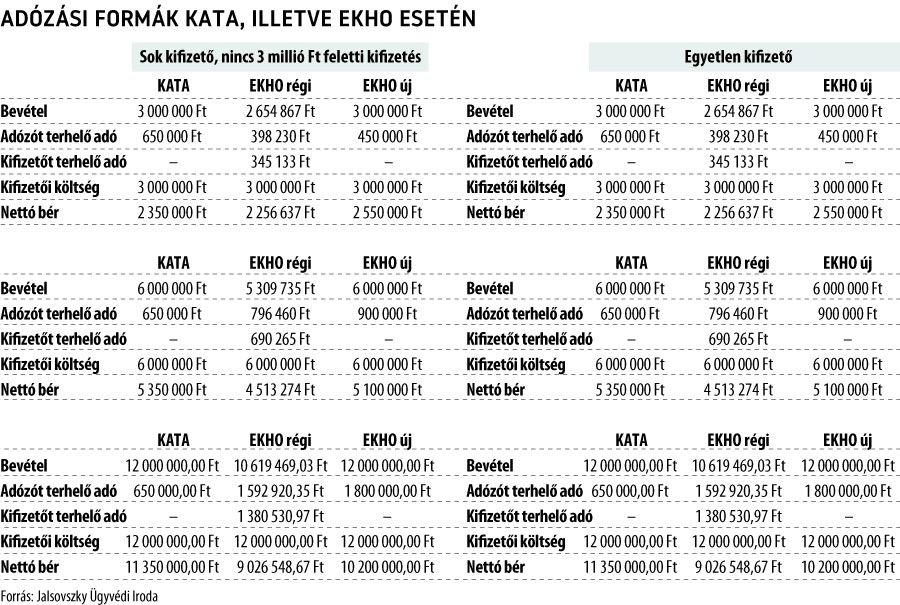

Az esetek jelentős részében, különösen akkor, amikor egyetlen kifizetőtől származik nagyobb jövedelem, vagy amikor több kifizetőtől kisebb (4-5 millió) bevételi szint alatt van a jövedelem, kedvezőbb az új szabályozás még a katához képest is.

– mutatott rá az adószakértő. A szakember mindezt úgy vezette le, hogy alapvetően két különböző kört lehet megkülönböztetni. Az egyik esetben az ekhós adózó sok foglalkoztatóval áll kapcsolatban. Például egy alacsonyabb, havi 250 ezer forintos, azaz éves szinten 3 millió forintnak megfelelő bevételre tett szert, katásként ki kellett fizetnie a az évi 650 ezer forintos adóterhet, függetlenül attól, hogy mennyi bevétele volt. Az ő esetükben a régi ekhós szabályok alapján picit rosszabbul jártak volna, az új ekhós szabályokkal viszont 200 ezer forint pluszba kerülnek, tehát ez esetben mintegy 300 ezer forintos adócsökkentésről beszélhetünk.

Szintén egy másik helyzet, amikor 12 millió forintos árbevétellel, sok kifizetővel és 3 millió forint alatti megbízásokkal számolunk. Itt azonban az új ekhoszabályokkal is sokkal rosszabbul jár az adózó. Eddig ugyanis 12 millió forintra is csak 650 ezer forintot kellett kifizetni, mivel egyetlenegy kifizető esetén sem kellett a 40 százalékos büntetőadót alkalmazni, tehát megmaradt 11 millió 350 ezer forint, az új ekhóval is 1 millió 150 ezer forintos veszteség keletkezik.

A másik véglet, amikor egyetlenegy kifizetőtől van 12 millió forint bevétel, ekkor a kifizetőnél 40 százalékos különadó jelentkezik. Értelemszerűen ha 12 millió forintot akar kifizetni – a 40 százalékos adó megfizetése mellett –, ténylegesen az ő esetében csak 9 millió 428 ezer forintot tudott bevételként realizálni, ebből jött le a 650 ezer forintos kata, így tehát maradt 8 millió 778 ezer forint volt.

Bár megjegyezte, ebben a helyzetben a régi ekhós szabályok is kedvezőbbek lettek volna az adózóra nézve, az új szabályokkal viszont nagyon jól jár, majdnem 1 millió 421 ezer forinttal több marad meg, mint a kata esetében.

Azok járnak jól, akik ekhóra jogosultak egyébként is

Az ekho előnye, hogy a magánszemélynek nem kell semmilyen adminisztrációt végeznie, mivel a kifizető vallja be és vonja le az adót, éppúgy, ahogy a munkabér esetén. Másrészt nagy előnye a katával szemben, hogy az ekho szerint leadózott jövedelem magasabb jövedelmet jelent, mint a kata esetén irányadó havi 108 000 forintnak megfelelő jövedelem, így a társadalombiztosítási és nyugdíjellátások szempontjából magasabb adózott jövedelmet fog az állam nyilvántartani az adónemet választóknak – mutatott rá Fischer Ádám, a Niveus Consulting Group jogi partnere.

A szakember a törvényi változást úgy magyarázta, hogy ezután a munkabérként adózó jövedelmen felül szerzett jövedelem után összesen kell 15 százalék ekhót fizetni. Tehát ha valaki minimálbért keres, akkor a 200 ezer forint minimálbér után megfizeti a teljes közterhet (15 százalék szja, 18,5 százalék tb, valamint a kifizetőt terhelő 13 százalék szocho), de az e fölött ekhós jövedelemként kapott összeg 85 százalékát megtarthatja úgy, hogy mindez a kifizetőnek sem jelent többletköltséget.

„Bár az adó összege nagyobb lesz, mint a kata havi 50 ezer forintos adója, de még így is kedvezőbb, mint a munkabérként kapott jövedelem adója”

– hívta fel rá a figyelmet az adószakértő.

Mi az ekho? Kinek éri meg?

Az ekho szerinti adózást csak meghatározott művészeti tevékenységet végző magánszemélyek választhatják (a pontos tevékenységkört az ekhóról szóló törvény tartalmazza). Az ekhós adózás két részből állt: szükség volt munkaviszonyból származó jövedelemként adózó bérre (ez lehetett munkabér, társas vállalkozó tagjaként szerzett jövedelem stb.), amely után ennek megfelelően fizették meg az adót, és ezen felül kaphatott ekhós jövedelmet a magánszemély.

Az ekhót „normál foglalkozás” mellett évi 60 millió forintos bevételig választhatják az érintettek, feltéve, hogy a minimálbérig normál módon megtörténik az adó- és járulékterhek megfizetése. Ha a minimálbérnél kevesebb munkabérként adózó jövedelmet szerzett a magánszemély, akkor a 60 millió forintos értékhatár arányosan csökken aszerint, hogy az említett jövedelem hogyan aránylott a minimálbérhez. Tehát ha valaki – az idei évben – 150e forint munkabérként adózó jövedelmet szerzett (minimálbér 75 százaléka), akkor 45 millió forint ekhós jövedelemre volt jogosult.

Forrás: vg.hu

Vélemény, hozzászólás?